Perdas causadas ao Pará pela Lei Kandir alcançam R$ 21,5 bilhões

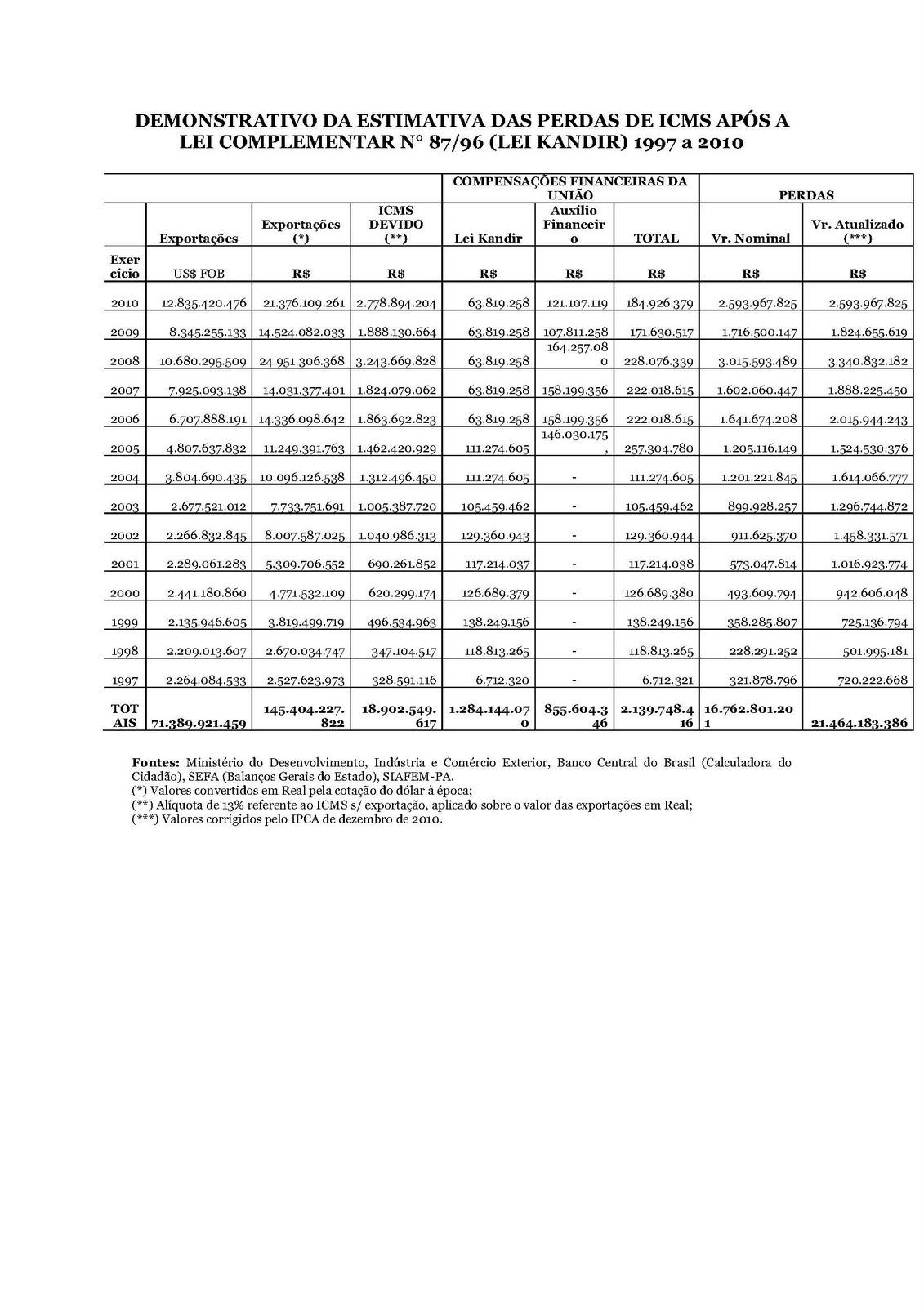

Estudo inédito do Tribunal de Contas do Pará revela que as perdas de receitas tributárias no erário paraense decorrentes da desoneração de exportações – imposta pela Lei Complementar n° 87/96, conhecida como Lei Kandir -, nos últimos 14 anos (1997/2010), já acumulam R$ 21,5 bilhões. E a contrapartida do governo federal a título de ressarcimento e auxílio financeiro, de minguados R$ 2,1 bilhões, está muito aquém de compensar a queda na arrecadação.

Só em 2010, o Pará teve prejuízo estimado em R$ 2,5 bilhões, em consequência da queda na arrecadação referente às vendas externas no exercício, que movimentaram R$ 21,3 bilhões. Se o ICMS fosse cobrado com uma alíquota de 13%, R$2,7 bilhões teriam sido arrecadados aos cofres estaduais, valor bem superior à compensação financeira feita pela União, de R$184,9 milhões (registrado no Sistema Integrado de Administração Financeira para Estados e Municípios – SIAFEM/PA). Em 2010, no País inteiro, R$ 22,6 bilhões foram desonerados e o repasse aos Estados foi de R$ 3,9 bilhões. O percentual médio de participação do Pará no Produto Interno Bruto é de 1,82%, décima terceira posição na composição do PIB nacional.

O conselheiro Cipriano Sabino de Oliveira, presidente do TCE-PA, explica que, no cálculo das perdas, foi adotado o modelo sem mudanças para o período: estimativa de qual seria a arrecadação de ICMS caso não existisse a Lei Kandir, dedução o total transferido pela União do ICMS que seria arrecadado e correção monetária dos valores nominais de cada exercício, utilizando o Índice Nacional de Preços ao Consumidor Amplo (IPCA) de dezembro de 2010, divulgado pelo Instituto Brasileiro de Geografia e Estatística (IBGE). A pesquisa não computou os valores dos créditos do imposto relativo aos insumos utilizados nas mercadorias exportadas garantido pela Lei aos exportadores, porque a informação é exclusiva da Secretaria da Fazenda do Estado.

“Quantas escolas, hospitais, obras de infraestrutura de transporte, saneamento básico, ações de segurança pública e saúde, tão necessárias aos paraenses, deixaram de ser concretizadas em função da Lei Kandir?”, questiona o conselheiro Cipriano Sabino, que entregou ao governador Simão Jatene, a todos os deputados estaduais e federais e aos senadores do Pará o levantamento feito pelo TCE-PA, a título de contribuição para que, devidamente subsidiados, cobrem da União o que é devido ao Pará.

Entenda o caso: o Imposto sobre Operações Relativas à Circulação de Mercadorias e Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS) é o principal tributo de competência estadual e está previsto no art. 155, II, da Constituição Federal de 1988. O texto original da CF/88 estabelecia imunidade do ICMS nas exportações apenas para produtos industrializados e delegava à lei complementar competência para desonerar os produtos semi-elaborados que especificasse. A Lei Complementar nº 65/1991 preencheu essa lacuna e definiu alguns produtos como semi-elaborados, sujeitos ao pagamento do imposto nas operações de exportação.

Assim, a exportação de uma série de produtos semi-elaborados e de todos os produtos primários era tributada pelo ICMS, o que, segundo expressiva parcela dos estudiosos da questão fiscal, diminuiria a competitividade dos produtos nacionais.

Essa visão ganhou maior dimensão com a implementação do Plano Real, uma vez que a balança comercial brasileira passou a ser deficitária. O superávit comercial de US$10,4 bilhões, em 1994, se transformou em déficit de US$3,4 bilhões e US$5,6 bilhões em 1995 e 1996, respectivamente.

Foi quando o então deputado Antonio Kandir apresentou o PLP nº 95/1996, aprovado pelo Congresso Nacional, durante a sua gestão como ministro do Planejamento do governo Fernando Henrique Cardoso, a “Lei Kandir”, que acarretou significativas alterações na legislação tributária. Talvez a mais importante tenha sido a completa desoneração das operações que destinam mercadorias ao exterior, alcançando inclusive produtos primários e produtos industrializados semi-elaborados. A lei também autorizou o aproveitamento dos créditos relativos à aquisição de produtos destinados ao ativo permanente da empresa e à utilização de energia elétrica e de serviços de comunicação. Previu, ainda, o aproveitamento de crédito de mercadorias de uso ou consumo pelo estabelecimento, regra cuja eficácia tem sido constantemente postergada.

Quanto a esses créditos, o estudo realizado pela 2ª Controladoria do TCE-PA salienta que eles podem ser transferidos a outros estabelecimentos para a utilização no abatimento do imposto a ser pago nas saídas internas ou interestaduais, caracterizando, também, perda para o Estado.

Com a Emenda Constitucional nº 42/2003, que alterou o art. 155, § 2º, X, “a”, da Constituição Federal, foi concedida imunidade do ICMS para toda e qualquer operação de exportação e garantido ao exportador o aproveitamento do respectivo crédito.

Para amenizar as perdas de arrecadação, o governo federal instituiu – na própria Lei Kandir e depois através de sucessivas Medidas Provisórias que viraram leis – limites, critérios, prazos e demais condições para as transferências de recursos financeiros por parte da União aos Estados, como forma de compensação via transferências de recursos.

Os cálculos mensais previstos na Lei Complementar n.º 87, que ficou conhecida como “Seguro Receita”, tomaram como base a arrecadação média do ICMS de julho de 1995 a junho de 1996, corrigida pelo IGP-DI e ampliada por um fator de crescimento. Caso a arrecadação viesse a ser inferior à apurada naquele período, considerados os incrementos, o Estado e seus respectivos Municípios teriam o direito de receber a transferência da União, limitada a um valor máximo estipulado na lei.

Ao longo de 1997 a 1999 foram editados normas para a transferência de recursos suplementares aos previstos inicialmente. Os repasses foram realizados até julho de 2000, quando a Lei Complementar n.º 102/2000 os suspendeu, até dezembro de 2002, e passaram a ser proporcionais a coeficientes individuais de participação, fixados para cada exercício.

A partir de 2003, os valores entregues aos entes federados começaram a obedecer ao disposto na Lei Complementar nº 115/2002, que fixou os coeficientes individuais de participação e o montante para 2003. Para os anos de 2004 a 2006 foram mantidos os mesmos coeficientes individuais de participação da Lei Complementar nº 102/2000 e estabelecido que o total a ser distribuído seria de R$ 3.900 bilhões em 2003, conforme dotação orçamentária da União; e de 2004 a 2006, montantes previstos para tal fim nas correspondentes Leis Orçamentárias Anuais da União, sem “amarrar” os valores.

Desde 2007, a União passou a distribuir o consignado na LOA, a essa finalidade, por força da Emenda Constitucional nº 42/2003, que dispôs: “Enquanto não for editada a lei complementar de que trata o caput, em substituição ao sistema de entrega de recursos nele previsto, permanecerá vigente o sistema de entrega de recursos previsto no art. 31 e Anexo da Lei Complementar nº 87, de 13 de setembro de 1996, com a redação dada pela Lei Complementar nº 115, de 26 de dezembro de 2002.”

Comentários